¿Cómo se ha desarrollado el estudio de 2021?

Yannick Cotrelle: La recogida de datos de 2021 ha sido un auténtico éxito con más de 400 participantes, un récord histórico para EMI. Esto representa un aumento del 20 % en comparación con el año pasado. Este incremento es si cabe incluso más sobresaliente porque afecta a todos nuestros programas. Uno de nuestros estudios más antiguos, el de las Unidades de techo (Rooftops), que se mantuvo estable durante varios años, ha pasado por ejemplo de los 17 a los 25 participantes. Asimismo destacamos el estudio de Filtros (Air Filters), que ha ganado 8 participantes en comparación con 2020.

Anaïs Hamon: Los fabricantes han demostrado un interés excepcional por nuestras recogidas de datos, lo cual se ha reflejado no solo en su participación masiva, sino también por el envío de los datos en unas fechas del año más tempranas de lo habitual. Esto refleja una necesidad real de disponer de datos de mercado recientes y fiables, lo cual probablemente se ha visto exacerbado por el contexto de incertidumbres vinculadas a la COVID-19. En esta situación, nuestros participantes han apreciado realmente el hecho de que hayamos suministrado los resultados con mayor rapidez y que estos hayan sido incluso más representativos que en los años precedentes.

En este contexto de crisis, ¿ha sido posible hacer evolucionar sus servicios?

Beyza Aykurt: La mejora continua de nuestros estudios forma parte de los valores apreciados por EMI.

Así pues, hemos hecho todo lo posible a fin de aportar nuevos elementos útiles para nuestros participantes. Por ejemplo, hemos desarrollado el estudio de Módulos refrigerantes (Chilled Beams) en nuestro sitio de Internet; ahora, los participantes pueden consultar los resultados directamente en línea, con acceso a mapas geográficos y a gráficas dinámicos e interactivos.

Otra novedad es el lanzamiento a principios de julio de nuestro primer estudio semestral. Dado que los participantes del programa Intercambiadores de calor (Heat Exchangers) expresaron la necesidad de disponer de datos actualizados a lo largo de todo el año, hemos propuesto adoptar un nuevo formato de recogida de datos. Este experimento podría tal vez servir de inspiración para otros programas en los próximos años.

¿Han introducido también nuevos programas?

Yannick Cotrelle: En efecto, hemos reforzado nuestra experiencia de mercado con el lanzamiento de tres nuevos estudios este año. Las recogidas de datos de Aerotermos (Water Fan Heaters) y de Bombas de calor domésticas (Domestic Heat Pumps), lanzadas en enero, han contado con 9 y 30 participantes respectivamente. Se trata de un buen comienzo, sobre todo para los Aerotermos, cuyo estudio ya representa de media a más del 50 % del mercado, casi el 70 % en los países nórdicos, y más del 60 % en Francia o en Italia.

En cuanto al programa de Muebles frigoríficos de venta (Refrigerated Display Cabinet), este se ha iniciado en julio de 2021 y tiene un formato original, ya que sus participantes han optado por un estudio trimestral. Aparte del tipo de muebles, los datos recopilados incluyen el refrigerante utilizado y el índice de eficacia energética EPREL, cuyo etiquetado ya es obligatorio para este tipo de producto en toda la Unión Europea.

El año pasado, EMI publicó un estudio cualitativo denominado «Informe COVID-19». ¿Realizarán un informe similar este año?

Anaïs Hamon: Dada la gran incertidumbre del mercado y la necesidad de mayor información expresada por nuestros participantes, EMI llevó a cabo en 2020 su primer estudio cualitativo con una investigación sobre el impacto de la crisis de la COVID-19 sobre el mercado de la refrigeración y acondicionamiento de aire (HVAC&R). En dicho informe, se examinaron diversas perspectivas del mercado, que ofrece informaciones cualitativas detalladas no disponibles por lo general en los resultados de EMI.

Este estudio recibió una acogida especialmente favorable por parte de nuestros participantes, quienes nos mandaron comentarios muy positivos. Lamentablemente, como la crisis de la COVID todavía es actual, pensamos que podría ser muy útil realizar un nuevo análisis cualitativo sobre su impacto. Así pues, tenemos previsto trabajar en dicho informe a partir de este verano, para poder mandarlo a los participantes en septiembre.

¿Cuáles son los proyectos para 2022?

Beyza Aykurt: No podemos pronunciarnos con certeza sobre los estudios que se lanzarán en enero próximo, pero actualmente se están analizando con los fabricantes varias posibilidades.

Estamos, por ejemplo, discutiendo crear una recogida de datos sobre determinados componentes HVAC, como las válvulas (de todos los tipos: unidireccional, de bola, de solenoide, de expansión, etc.), los filtros deshidratadores (filter driers) y los presóstatos (pressure switches). Los principales líderes del mercado son los motores de este proyecto y damos la bienvenida a cualquier otro fabricante.

Se trata asimismo de relanzar el programa de Sistemas de recuperación de calor (heat recovery systems), incluidos en las centrales de tratamiento de aire. Hace algunos años, el estudio se interrumpió, pero con el impacto de la COVID, se hace sentir una auténtica necesidad en términos de visibilidad de las tendencias del mercado, y los fabricantes se han puesto en contacto con nosotros en relación con este tema.

Además, de forma más general, tomamos nota de cualquier propuesta e invitamos a los fabricantes a contactar con nosotros si desean poner en marcha un nuevo programa de datos sobre el mercado que se corresponda con sus necesidades.

Asimismo deseamos aumentar nuestra visibilidad y, por ello, tenemos por objetivo desde hace unos meses reforzar nuestra presencia en LinkedIn. En este espacio comunicamos nuestros informes y los últimos desarrollos de nuestros programas, analizamos las tendencias del mercado, damos consejos para utilizar de la mejor forma los resultados de nuestros estudios, publicamos recordatorios sobre nuestras reuniones y eventos. En esta época en la que las ferias y las reuniones físicas no son habituales, LinkedIn es una herramienta poderosa que nos permite permanecer conectados con nuestros participantes.

Los Enfriadores de líquidos (chillers)

El mercado de grupos de producción de agua fría superiores a 50 kW (reversibles o no) en la Unión Europea (incluido el Reino Unido) alcanzó los 1100 millones de euros en 2020. Por lo que respecta a las unidades entre 50 y 350 kW, el mercado registró un descenso del -8 % en relación con el año anterior, en particular con un -22 % en el Reino Unido, -18 % en Italia y -19 % en Finlandia. En cuanto a las grandes potencias superiores a 700 kW, la bajada es más moderada, solo del -4 %, debida sobre todo por los descensos registrados en Alemania (-29 %), Italia (-26 %) o los Países Bajos (-18 %). A la inversa, los aumentos más elevados en este segmento se han registrado en Francia (+36 %), Austria (+37 %) y Hungría (+37 %).

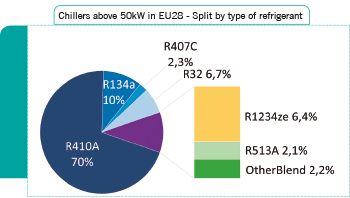

Por lo que se refiere a los refrigerantes usados para las unidades superiores a 50 kW, el mercado está sobre todo dominado por el R410A y el R134a, con un 70 % y un 10 % de las unidades vendidas. En cuanto a la parte restante, un tercio de las unidades utilizan el R32 y otro tercio el R1234ze. El último tercio se divide en tres partes iguales entre el R407C, el R513A y los otros refrigerantes Blend (R 452B, R 454B…).

El sector de la refrigeración de las tecnologías de la información (IT cooling)

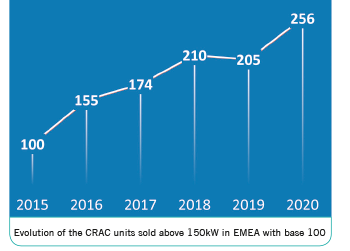

El mercado de los enfriadores de las tecnologías de la información es el que ha registrado la mayor transformación –y el dinamismo más marcado– bajo el impacto de la pandemia. Se eleva a 716 millones de euros en la zona EMEA en 2020, de los cuales un 43 % correspondieron a climatizadores de salas (denominados igualmente CRAC, Computer Room Air Conditioners), un 15 % a climatizadores monobloc (row and rack coolers), un 7 % a unidades de refrigeración para equipos de telecomunicaciones (TLC mobiles) y un 37 % a centrales de tratamiento de aire y otras unidades llamadas «evaporative cooling».

Este último segmento es el que ha registrado una mayor progresión, ya que en 2020 solo era del 13 %. Los mayores mercados, por orden de importancia, son: Alemania, con 123,9 millones de euros; el Reino Unido, con 73,4 millones; Rusia, con 58,8 millones; seguida de cerca por Francia e Italia. En el mercado de los climatizadores de salas (CRAC), la tendencia al alza de las unidades superiores a 150 kW (esencialmente de agua helada) se aceleró en 2020 con la reanudación de grandes proyectos en términos de servicio del centro de datos. Varios países han sacado partido de este crecimiento, empezando por Alemania, seguida por Reino Unido, Francia, Sudáfrica, Egipto, Suiza y los países de la península arábiga.

Los sistemas de climatización con volumen de refrigeración variable (VRF)

En el mercado de las unidades VRF exteriores se vendieron 216 670 unidades en Europa durante 2020, es decir, una disminución del -5 % respecto a 2019. Sin embargo, esta disminución encubre las situaciones de mayor contraste entre los distintos países: el mayor mercado de Europa, Turquía, ha registrado un aumento de las ventas de alrededor del +10 %, mientras que Francia, Italia y Alemania, que le siguen en cuanto a tamaño del mercado, vieron disminuir sus ventas un -8 % de media.

En cuanto a la segmentación del mercado, el aumento de los VRF de gran potencia sigue creciendo, ya que la cuota de las unidades de más de 50 kW pasó del 15 % en 2019 a 16,1 % en 2020. Las unidades de tipo Top Flow siguen siendo las más habituales, con cerca de un 55 % de las unidades vendidas; sin embargo, van perdiendo terreno poco a poco frente a las unidades de tipo Side Flow.

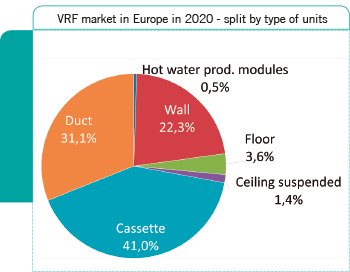

Por lo que se refiere a las unidades interiores, las unidades de tipo casete son mayoritarias (41 %) frente a las enfundables (31 %) y las murales (22 %).

Unidades de techo (Rooftops)

El mercado europeo de las unidades de techo registró un descenso de más del 13 % en 2020, situándose en torno a las 11.200 unidades vendidas en Europa. Como consecuencia de una disminución menor en sus ventas (-4 %), España se convierte en el mayor mercado en Europa, con cerca de 1800 unidades vendidas en 2020, justo por delante de Francia (-12 %). Le siguen Italia y Turquía, perdiendo esta última mucho terreno desde 2019 (-13 % en 2019 y -22 % en 2020).

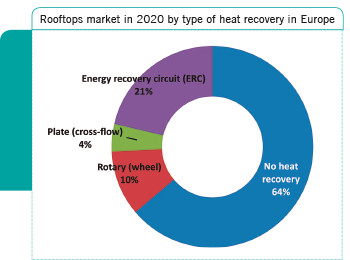

Las unidades de mediana capacidad, entre 17 y 120 kW, representan tres cuartas partes de las ventas en Europa. Las unidades de techo reversibles también son mayoritarias con aproximadamente el 75% del mercado europeo. Las unidades con recuperador de energía (Energy recovery circuit) constituyen el 20 % del mercado.

Ventiloconvectores (Fan Coil Units):

El mercado europeo de los ventiloconvectores registró un descenso de -7 % hasta llegar a los 1,29 millones de unidades en 2020. Las restricciones debidas a la pandemia fueron el principal motivo y en casi todos los países europeos se ha hecho visible una cierta disminución.

La UE28 registró un descenso del -8,9 %, el cual se explica sobre todo por fuertes caídas en los grandes mercados como Francia (-13,6 %), Italia (-12 %), España (-15,4 %) y Reino Unido (-21 %). Las pérdidas fueron relativamente menores en algunos países donde las restricciones han sido más suaves, como Turquía (-6,8 %) y Suecia (-7,3 %).

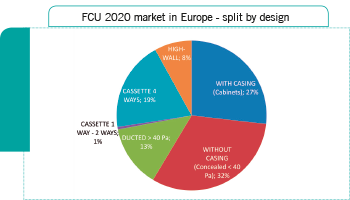

Contrarios a la tendencia general, algunos mercados europeos registraron subidas, como Alemania (+4 %) y Rumanía (+9,2 %). Cabe señalar igualmente que Dinamarca fue el país que registró el mayor crecimiento entre 2019 y 2020, con un aumento de +22 %, lo que le permitió alcanzar unas 4900 unidades en 2020. A pesar de la tendencia a la baja, el reparto del mercado por lo que se refiere a los tipos de ventiloconvectores se mantiene estable, y los «dos tubos» siguen dominando tres cuartos del mercado. Igualmente, desde la perspectiva del diseño, los ventiloconvectores carrozados y no carrozados siguen representando el 27 % 32 % del mercado respectivamente, y los modelos de tipo «casete» y «enfundable» se reparten el resto del mercado.

Centrales de tratamiento de aire (Air Handling Units):

El mercado europeo de centrales de tratamiento de aire descendió en 2200 millones de euros tras registrar una ligera bajada en 2020 (-2,8 %). Esta evolución se vio influida sobre todo por los datos de Alemania, el mayor mercado en Europa, que registró un año relativamente estancado (-2,4 %) con 413 millones de euros.

Asimismo, Europa del Norte, en segunda posición, registró una evolución muy estable en 2020 (387 millones de euros, lo que equivale a -2,2 %). En tercera posición, Europa del Este registró un descenso un poco más acusado (307 millones de euros, -4,8 %), de conformidad con la evolución de la UE28 (-4,5 %). La diferencia entre la UE28 y el mercado europeo se debió sobre todo a los crecimientos favorables en los países de fuera de la UE, como Rusia y los países de la CEI (185 millones de euros, +11,7 %). Cabe señalar igualmente que las centrales con controles integrados representan más de la mitad de las ventas en Europa (57 %) y que las unidades de tipo «compacto» constituyen aproximadamente un 50 % de las ventas.

Por lo que se refiere a las clases energéticas, las centrales de clase A o A+ representan los dos tercios de las ventas en Europa. La clase A+ es mayoritaria (40 % de las centrales).

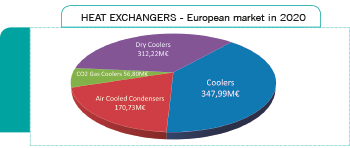

Los intercambiadores de calor tipo evaporadores, condensadores y «dry coolers» (Heat Exchangers)

El mercado registró de forma global un descenso de los intercambiadores de calor que, sin embargo, han sufrido menos por la crisis que otros tipos de productos. En cuanto a los evaporadores y condensadores, las ventas en Europa se elevaron respectivamente a 348 y 171 millones de euros en 2020, una cifra estable para los primeros, pero con un descenso del 13 % para los segundos. Por lo que respecta a los «dry coolers», el mercado aumentó en 312 millones de euros, es decir, un incremento del +1,2 % en relación con 2019.

Por lo que se refiere a los evaporadores, las bajadas por unidad más fuertes se registraron en Italia, Irlanda y Sudáfrica, con un -25 % de media. Los incrementos más importantes, superiores al +10 %, se registraron en Francia, Bulgaria y Suecia, además de Turquía y Rusia.

Por parte de los «dry coolers», los países que sufrieron mayor repercusión por la crisis, con disminuciones alrededor del -20 %, fueron Bélgica, los Países Bajos y, de nuevo, Irlanda. A la inversa, Portugal, Suiza y Dinamarca, así como Turquía de nuevo fueron los países que registraron las subidas más marcadas (alrededor del +10 % y más).

Torres de refrigeración (Cooling Towers)

El mercado europeo de las torres de refrigeración cayó un -14 % en 2020, hasta alcanzar los 130 millones de euros. Está dominado por Alemania, cuyo mercado, que permaneció estable en 2020, ascendió a 34 millones de euros. Le siguen Italia, Francia, Reino Unido y Polonia. Estos 5 países constituyen por sí mismos casi el 70 % del mercado europeo.

Fuera de la Unión Europea, los mercados más importantes siguen siendo Turquía (aprox. 18 millones de euros), la península arábiga (casi 18 millones de euros) y Rusia (alrededor de 14 millones de euros).

No obstante, sus situaciones están llenas de contrastes, pues si bien Turquía experimentó un aumento de las ventas de cerca del +10 %, la península arábiga y Rusia registraron una disminución significativa de sus ventas. El mercado europeo sigue dominado por las unidades de baja potencia, de menos de 10 células (más del 50 % de las ventas).

En cuanto a la distribución entre torres de refrigeración abiertas o cerradas, esta es casi igualitaria, con un 51 % de abiertas y un 49 % de cerradas.

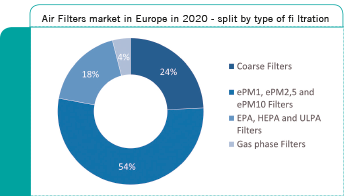

Filtros de aire (air fi lters)

El mercado europeo de los filtros de aire aumentó en más del +4 % en 2020, con un importe total de las ventas alrededor de los 1050 millones de euros. Este crecimiento se debió sobre todo a los dos países con mayor peso, Alemania y Francia, que de forma conjunta representan un tercio del mercado y registraron incrementos cercanos al +6 %.

En cambio, los países nórdicos, que constituyen casi el 20 % del mercado europeo, no han podido aprovechar este crecimiento y registraron un estancamiento de sus ventas.

En cuanto a las categorías de filtración, los filtros de categoría ePM1, ePM5 y ePM10 fueron los más usados, con un 54 % del mercado, muy por delante de los filtros bastos (coarse filters, 24 %). Respecto al diseño, los filtros de bolsa (bag) siguen dominando el mercado, aunque continúan a la baja en beneficio de los filtros de tipo panel (panel), con una cuota de mercado del 41 % y el 34 %, respectivamente, en 2020.

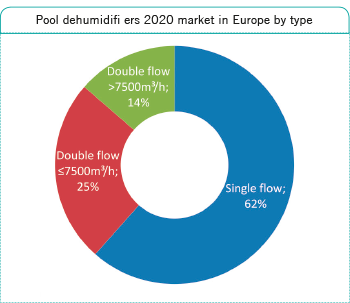

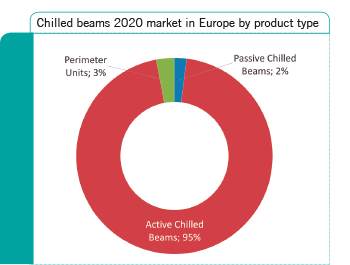

Módulos refrigerantes (Chilled Beams)

El mercado europeo de los módulos refrigerantes cayó un -12,3 % en 2020, hasta alcanzar los 63,2 millones de euros. Esta caída se debió a las cifras de Suecia, un país líder que representa un tercio del mercado europeo, y los otros grandes mercados, tales como los Países Bajos, Alemania y Francia. Sin embargo, a escala global en Europa del Norte, el año se mantuvo más bien estable (+0,9 %) gracias a los crecimientos favorables en Noruega, Finlandia y Dinamarca.

En Europa del Este, el segundo mercado para los módulos refrigerantes, se constató asimismo un aumento, pero en esta ocasión un poco más atenuado (alrededor del +11 %).

La región que registró el crecimiento más pronunciado fue Rusia y los países de la CEI (Comunidad de Estados Independientes), donde las ventas de módulos refrigerantes aumentaron un +33,3 %, lo cual tuvo un impacto positivo en la evolución del mercado europeo en comparación con la evolución de la UE28 (-15,1 %).

Los módulos refrigerantes activos, que constituyen el 95% de las ventas, siguen siendo los más utilizados en Europa. Entre estos últimos, un 85% son integrados y un 15%, autónomos.

Cortinas de aire (Air Curtains)

El mercado de las cortinas de aire experimentó un decrecimiento del -9 % en 2020, para alcanzar cerca de 332.000 unidades vendidas. Esta bajada se debió sobre todo a las cifras de Rusia y los otros países de la CEI, con un descenso del -6 %, que en conjunto representan los dos tercios del mercado de la región EMEA. En segunda posición, Europa del Este registró asimismo un descenso del -10 %. En la misma línea, el mercado de Europa del Norte disminuyó un -20 % en 2020.

En consecuencia, la Unión Europea registró una disminución del -14 %, la cual fue más marcada que en la región EMEA. Cabe destacar asimismo que Turquía fue el país con el crecimiento más favorable (+8 %), lo que le ha permitido llegar a cerca de las 10.000 unidades.

En la región EMEA, las cortinas de aire destinadas al mercado del diseño, comercial y de venta al detalle experimentaron un descenso del -10 % en 2020. Por lo tanto, siguen representando la mayoría de las unidades vendidas (93 %). El 7 % restante se vendió al mercado de la industria y de las cámaras frigoríficas. La tendencia a la baja no ha invertido la estructura del mercado por lo que respecta a los tipos de cortinas de aire. Las cortinas de aire caliente eléctricas siguen siendo las más extendidas y representan casi la mitad del mercado en la Unión Europea y tres cuartos del mercado de la región EMEA.

Enfriadores adiabáticos (Adiabatic Coolers)

El mercado de los enfriadores adiabáticos mantuvo su dinamismo en 2020 con un crecimiento superior al +20 % en Europa, lo cual confirma la tendencia al alza iniciada en 2018. Francia y Alemania representan más de la mitad de las ventas del mercado europeo, que alcanzó casi los 92 millones de euros en 2020. El Reino Unido, Suiza, Italia y los Países Bajos les siguen en términos de tamaño del mercado, y estos cuatro países constituyen más del 25 % del mercado europeo.